私、勝越晴(かちこしはると)(@papatrader_kabu)には2人の子供がいます。

(6歳娘と3歳息子)

子供口座で投資を開始してちょうど4年経ちました!

両口座の合計が300万を突破♪

このまま積立投資すれば両口座合計1,000万円も

夢ではないと強く思えてきました!

子供の学費等、将来必要になる資金を「学資保険」ではなく、代わりに自分の個別株投資10年の経験を活かして「MY学資保険」として運用している現在進行形の運用・資産状況をブログにて公開しています。

毎月運用報告をしていますが今回は年末なので、4年でどうやって300万円(2口座合計)を貯めることができたのか、まとめの回にします。

結論から言うと、「児童手当」や「お祝い金」などもらったお金を積み立て投資するだけで貯まりした!

児童手当積み立てるだけなら誰でもできそうね♪

児童手当について、今までに娘(6歳)は約100万円、息子(3歳)は約65万円いただいています。

児童手当を貯めるだけでも、小学校入学までに一人100万円近く貯まりますよ♪

他にお祝い金等約80万円があります。

お祝い金はありがたいことにたくさんいただけました。

また、娘が0~3歳までにもらった児童手当分を贈与しています。

残りが運用利益(配当金含)約50万円です。

もらったお金は全て株で運用したため、値上がり利益と配当金で増やすことができました!

ただ貯めるだけでもいいですが、子供が大学にいくまで長い期間があるなら、長期投資で増やすべき!

そこで今回の記事では、以下についてまとめました。

・「もらったお金」だけで学費は貯まるの?

・学資保険ではダメなの?

・「リスク」は取るべき?

・損はしないの?

・実際の運用実績はどうなの?

「もらったお金」だけで学費は貯まるの?

まず、大学4年間でいくらお金がかかるのか見ていきます。

大きく以下の3パターンがあります。

| 国立 | 私立文系 | 私立理系 | |

| 4年合計(入学金含) | 242.5万円 | 397.8万円 | 541.7万円 |

出典1:平成30年度 私立大学入学者に係る初年度学生納付金平均額(定員1人当たり)の調査結果について

出典2:国公私立大学の授業料等の推移

子供が私立大学の理系に行きたいと希望したときに、金銭面で心配させないよう500万円は準備しておきたいですね。

次に子供が18歳になるまでにもらえる児童手当の金額を計算します。

※高所得者でなく、一般的な収入の家庭の第一子を想定します。

| 年齢 | 支給額(月) | 合計額 |

| 0~3歳未満 | 15,000円 | 540,000円 |

| 3歳~中学校修了まで | 10,000円 | 約1,500,000円 |

| 約2,040,000円 |

児童手当だけを貯め続けても200万円は貯まる計算です。

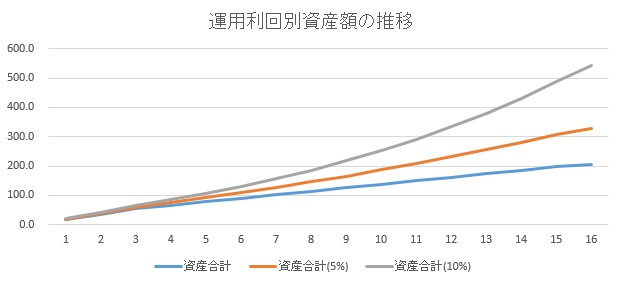

では仮に児童手当をもらったらすぐ株を買い、毎年5%、毎年10%の運用利益が出続けるとすると、以下のグラフのように資産が推移します。

縦軸は金額(万円)、横軸は子供の年齢

毎年10%の利益を出し続けると、学費の目標額である500万円に16歳で到達する計算です!

株ってマイナスにもなるんでしょ?

さすがに夢物語よね。。

確かに毎年利益10%は難しいです。

しかし、長期投資なら不可能な数字では

ないんです!

過去10年の日本全体の平均株価(TOPIX)はなんと約2倍になっています。過去10年の平均騰落率は約8.8%と10%に近い数字なので決して不可能ではないでしょう。

さらに、多くの株は配当金があるので、配当金を合わせれば過去10年の平均利回は10%を超えていると言えます。

ただし、過去10年はかなり相場環境がよかったので、過度な期待は禁物です。

配当金は1年では大した金額になりませんが、長期間もらい続けると先ほどのグラフのように資産増加に大きく貢献します!

こちらの記事では「配当金の複利効果ってすごいんだぞ」という説明していますので、参考にどうぞ。

また児童手当だけでなく、入園、入学等でいただくお祝い金も運用に回すと、大学入学までに500万円に到達する確率はグッと上がります。

学資保険ではダメなの?

学資保険の詳しい説明は省きますが、学資保険は名前の通り「保険」の役割が強く、資産を増やす力は弱いです。

例えば受取額資金総額200万円、払込期間10年、返戻率(支払金に対して満期で戻る割合)105.5%の学資保険を考えます。

上記保険では約190万の保険料支払いに対し、200万円を受け取ることができますが、10年で10万円しか運用利益が発生しません。

学資保険には親に万一のことがあったときに、その後の支払い免除になる安心感のメリットがありますが、万一に対しては生命保険で代用すべきです。

学資保険に加入、もしくは検討するほとんどの家庭で生命保険に加入されていると思います。

絶対損は出したくない方は学資保険をおすすめしますが、30~40代の労働収入がある家庭の方はリスクを取って自分で資産を増やす方が、より貯まりやすいでしょう。

「リスク」は取るべき?

児童手当であれば、本来なかったお金と考えることもできます。

割り切ってリスクを取って投資に回しても問題はないでしょう。

ただし、以下の条件に当てはまる方はリスク資産の運用を避けるべきです。

・絶対損はしたくない

・子供の大学入学が近い

絶対損をしたくない人はもちろん、子供が大学入学に近い年齢だと、長期投資ではなく短期投資になってしまい、運の要素が強くなります。

児童手当ももらえませんので、奨学金を検討するなど別の方法を考えるべきでしょう。

損はしないの?

リスク資産で運用する場合、損は避けて通れません。

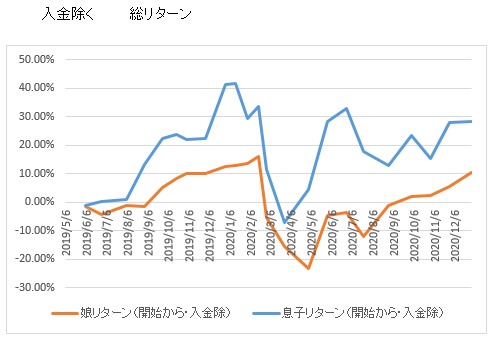

2020年のコロナショックでは、一時的に下記の損失が発生しました。

(娘口座)マイナス23.4%

(息子口座)マイナス27.2%

幸いなことに、この後相場回復で資産も戻ることができました。

長期投資では一時的に20%を超える損失は何度か発生することを覚悟しておきましょう。

定期的に自分の持株をチェック・入替することでリスクを軽減することは可能です。

毎月の運用報告をみていただければ、私の現在の最適と考える銘柄が分かるので参考にしてください。

運用報告

ここからは実際にどうやって4年間で300万円(子供2人)貯めることができたのか解説します。

2017年~2019年(記録開始前)の運用について

記録を取り始めたのが2019年10月からなので、簡単な運用報告となります。

| 運用開始時資産額 | 児童手当合計額 | 祝金等合計額 | 記録開始前資産額 | |

| 娘 | 0円 | 28.0万円 | 73.9万円 | 101.9万円 |

| 息子 | 0円 | 45.0万円 | 54.2万円 | 99.2万円 |

※祝金には、私が子供に贈与した現物株も含まれる

運用記録開始時に両口座ともに100万円くらいでスタートしたかったので、娘に多めにお祝い金分を入金しました。

ちなみに私から子供へ贈与した現物株は約30万円ずつです。

娘が生まれてからこの時点までの児童手当合計額とほぼ変わりません。

ほぼほぼもらったお金ということで。。

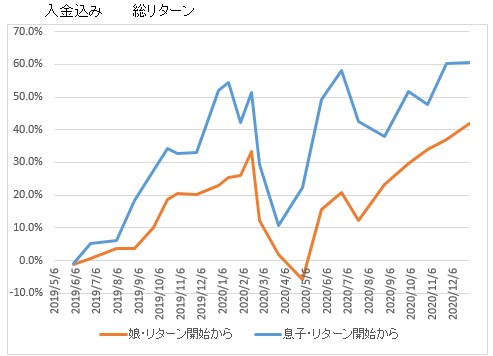

2019年(記録開始後)~2020年末(現在)までの運用成績

●開始~現在(入金含む)

| 記録開始時 (2019.5月) | 2020.12.30 | 運用成績 | |

| 娘 | 1,018,649円 | 1,445,630円 | +41.92% |

| 息子 | 991,538円 | 1,591,011円 | +60.46% |

※▲はマイナス

●開始~現在(児童手当等入金を除く)

| 記録開始時 (2019.5月) | 2020.12.30 | 入金額合計 | 運用成績 | |

| 娘 | 1,018,649円 | 1,445,630円 | 32万円 | +10.50% |

| 息子 | 991,538円 | 1,591,011円 | 32万円 | +28.19% |

※▲はマイナス

過去のMY学資保険運用報告はこちらからご覧ください。

入金を含めた運用成績がプラスであることはもちろん、入金を除いた運用成績もプラスであり、株で運用したことは現在までで成功と言えるでしょう。

運用内容について

娘口座

娘の口座は、高配当銘柄を保有し、配当金は再投資する戦略です。

一部私が贈与した株主優待銘柄も保有しています。

高配当銘柄は減配、無配リスクがあるので、分散投資が大事です。今後も分散して買い付けていきます。

現在の保有銘柄はこちらです。

配当金再投資でのおすすめ高配当銘柄はこちらの記事も参考にしてください。

息子口座

息子の口座は、成長銘柄を保有し、値上がり利益を狙う戦略です。

こちらも一部私が贈与した株主優待銘柄も保有しています。

数年後に数倍の値上がりが狙える銘柄に投資しています。自分の自信のある銘柄には多くの資金を投資してメリハリをつけています。

現在の保有銘柄はこちらです。

一番期待しているのがプラッツです。

2025年、団塊の世代が多く介護世代になることが予想されていて、介護ベッドの需要は増加すると考えています。

また、コロナがどうあれ介護ベッドを必要とする人は介護ベッドを利用するはずです。

時価総額は約50億と低く、今後売上と利益がついて来れば時価総額3桁億円は早いのではないでしょうか。

2021年も買増して集中投資する予定です。

「もらったお金」の運用を始めるには?

証券会社の口座を開設する

株を買う場合は証券会社に口座を開設する必要があります。

大きく分けると以下の証券会社があります。

・大手証券会社

・地場証券

・ネット証券

・スマホ証券

大手証券会社には野村や大和があります。大手証券は名前が有名で安心感があると思われがちですが、手数料が高くメリットがあまりないのでおすすめしません。

次に地場証券ですが、こちらはネット取引に対応していない証券会社もあり、基本的に手数料が高いのでおすすめしません。大手の方がまだマシでしょう。

基本的にネット証券かスマホ証券で口座開設してください。

子供名義、親名義どちらもメリットがあるので、下記を読んでどちらにするか決めてください。

ネット証券で子供名義の口座で運用する場合

ネット証券で子供名義の証券口座で運用するメリットとデメリットはこちらです。

メリット:ジュニアNISAが利用できる

投資用口座等と分けて運用できる

デメリット:確定申告が必要な場合がある

単元未満株取引だと若干手数料が高い

親名義の口座がないと開設出来ない

ジュニアNISAは年間80万まで非課税投資枠で運用することができます。しかも、毎年非課税投資枠を積み立てていくことが可能!

さらに本来子供が18歳になるまで引き出せなかったのですが、2023年にジュニアNISA廃止が決定し、2024年以降は引き出し可能に変更されました。

もちろん非課税です。

よって2021年~2023年の3年間限定ですが、子供口座(特に高配当株投資)で運用するのはメリットがあります。

親名義の証券口座がないと口座開設出来ない、100株未満の取引(単元未満株取引)が手数料高めなどのデメリットもありますが、そこまで気にする必要はないでしょう。

また、税金面には注意する必要があります。

「特定口座源泉徴収あり」(ジュニアNISA除く)以外を選択した場合、48万円以上利益確定すると子供名義での確定申告が必要となります。そしてこの場合親の扶養からはずれる場合があるので注意しましょう。

不安な方は「特定口座源泉徴収あり」を選択するか、ジュニアNISAで取引してください。

他に年間110万円を超える金額を子供にあげると贈与税がかかるので注意が必要です。

※一人の子供に対して110万を超える場合贈与税がかかります。父から60万、母から60万の合計120万円なども対象です。

おすすめ証券口座:SBI証券

SBI証券のメリットはこちらの記事に詳しく書いています。

スマホ証券で親名義の口座で運用する場合

親名義の証券口座で運用するメリットとデメリットはこちらです。

メリット:1株から買いやすい(手数料が安い)

デメリット:ジュニアNISAは使えない

まだネット証券に口座を開設していない方は親名義のスマホ証券の口座を、子供の学費専用として開設した方がいいです。スマホ証券は1株から気軽に買うことができるので、少額の配当金が振り込まれた時に再投資しやすいメリットがあります。

スマホ証券大手のネオモバ、LINE証券は20歳以上でないと口座開設ができないので、親名義での運用となります。

おすすめ口座:SBIネオモバイル証券

ネオモバについての詳細はこちらの記事に書いています。口座開設方法も分かりやすく書きましたので、ぜひ参考にしてください。

もらったお金を中心に4年で300万貯めた方法まとめ

児童手当やお祝い金を中心にほぼもらったお金だけで株で運用することによって300万円を貯めることができました!

もらったお金だけなら私でもできそうね!

子供の大学費用は少なく見積もって200万、できれば500万円必要なので、これからは自分で運用して学費の準備をする必要があります。

児童手当を貯金しつづけた場合でも200万円貯まります。しかし、児童手当を毎年10%の運用利回を出し続けることができれば子供の大学入学前までに500万円貯めることも可能です。

運用利回10%は厳しくても、配当利回5%以上の株で運用し、配当金を再投資し続ければ運用利回5%は不可能ではありません。

高配当銘柄については娘口座の銘柄を参考にしてください。

他に三菱商事(8058)、大手銀行なども5%を超える高配当銘柄です。

※ただし高配当株は減配・無配などでの株価下落リスクがあります。

★おすすめ証券会社

●SBI証券

●SBIネオモバイル証券

コメント